3 Улучшение эффективности использования государственного кредита в современных условиях

Анализ законодательства Российской Федерации и законодательства субъектов Российской Федерации в сфере эмиссии и обращения государственных ценных бумаг позволяет сформировать ряд важных заключений в отношении эмиссии государственных ценных бумаг, как наиболее эффективного инструмента управления государственным кредитом,

В настоящее время в следствии высокой напряженности бюджетов субъектов Российской Федерации особое значение в качестве потенциального источника финансирования необходимых капитальных расходов приобрели государственные заимствования.

Хотя кредит как инструмент заимствования более распространен в субъектах Российской Федерации по сравнению с выпуском государственных ценных бумаг субъектов Российской Федерации, ряд субъектов Российской Федерации регулярно привлекал и привлекает денежные средства в бюджет путем эмиссии облигаций. В условиях финансового кризиса субъекты

Российской Федерации, предпочитавшие в докризисное время заимствовать средства с помощью кредитов, начинают выходить на рынок региональных облигаций.

Говоря о целях и способах использования эмиссии ценных бумаг Российской Федерацией, субъектами Российской Федерации и муниципальными образованиями, определяющих финансово-правовую природу выпуска и обращения государственных и муниципальных ценных бумаг важно заметить, что именно состав этих целей и служит юридической основой отнесения вопросов выпуска и обращения государственных и муниципальных ценных бумаг к предмету финансового права, в части института государственного кредита.

Государственные и муниципальные ценные бумаги выпускаются для достижения целей и решения задач, стоящих перед соответствующими федерацией и ее субъектами, а также перед муниципальными образованиями. Более того, выпуск и обращение государственных и муниципальных ценных бумаг непосредственно связан с формированием, распределением и использованием фондов денежных средств. Это все указывает не просто на деятельность государства и муниципальных образований по решению стоящих перед ними задач, а именно на финансовую деятельность. В последние годы, в связи с мировыми финансовыми потрясениями, актуализируются проблемы усиления места и роли государства в активном влиянии на экономические процессы, происходящие как внутри страны, так и на межгосударственном пространстве. Важная роль здесь принадлежит финансово-правовым нормам, поскольку охрана интересов самого государства и его защита в процессе глобализации — это, прежде всего, сфера финансового права. В связи с этим, соискатель поддерживает предложение о принятии конституционного закона «Об основах финансовой политики». Финансово-правовая политика как разновидность государственной правовой политики требует не только осуществления конкретных мероприятий в обозначенных финансовых сферах, но и разработки — на основе совместных исследований и разработок ученых и практиков, экономистов и юристов — самой теории финансово-правовой политики России (и, с особым выделением, финансовой правовой долговой политики). В условиях финансовой глобализации это позволит государству более активно использовать финансовые инструменты для совершенствования структуры отечественной экономики, стимулирования экономического роста и повышения уровня жизни своих граждан.

Таким образом, анализ рекомендаций международных и российских финансовых и правительственных учреждений позволяет выделить основные руководящие принципы управления государственным кредитом, призванные содействовать эффективной финансовой политике, направленной на снижение финансовой уязвимости как государства, так и его субъектов финансово- хозяйственной деятельности:

- единство целей координация управления долгом;

- законодательно обусловленная стратегия управления государственным кредитом;

- прозрачность и подотчетность органов управления государственным кредитом;

- ясная и четкая институциональная правовая основа государственных кредитных отношений;

- безусловное обслуживание обязательств и поддержание высокого кредитного рейтинга;

- правовое обеспечение системы управления рисками;

- развитие и обеспечение работы эффективного рынка государственных ценных бумаг.

2 Проблемы государственного кредита в современной России

Считается, что государственные займы менее опасны, чем эмиссия. Но и они оказывают заметное негативное воздействие на экономику. Во-первых, правительство часто прибегает к принудительному их размещению, что нарушает рыночную мотивацию деятельности частных финансовых институтов. Во-вторых, практика выпуска государственных ценных бумаг, мобилизуя свободные средства финансового рынка, увеличивает среднюю рыночную ставку процента. Это ведет к удорожанию кредита, снижению инвестиций в частном секторе, падению чистого экспорта и частично — к снижению потребительских расходов. В итоге возникает эффект вытеснения производственных инвестиций финансовыми, который значительно ослабляет стимулирующий эффект фискальной политики. В-третьих, долговые обязательства государства, накапливаясь, формируют внутренний и внешний государственный долг. Его приходится выплачивать с процентами. Поэтому правительства прибегают к новым займам; покрывая старые долги, они делают еще большие новые (практика рефинансирования государственного долга). Долговое финансирование бюджетного дефицита нередко рассматривается как антиинфляционная альтернатива монетизации дефицита.

Однако долговой способ не устраняет угрозы роста инфляции. Он только создает временную отсрочку для этого роста, что характерно для многих переходных экономик, в том числе и для российской, тем более, если учитывать имеющуюся у Центрального банка РФ возможность скупки государственных облигаций на вторичном рынке ценных бумаг. Эффективное управление государственным долгом должно максимально способствовать решению задач, определенных финансовой политикой. Вопросы управления государственным долгом в настоящее время регулируются Бюджетным кодексом Российской Федерации, федеральными законами о бюджете на очередной финансовый год, другими нормативно-правовыми документами, в частности актами Банка России.

Также существенным недостатком управления государственным долгом является недостаточная разработка законодательно установленных целей государственных заимствований. В то же время необходимо четко законодательно определить процедуры и механизмы взаимодействия и координации соответствующих органов, их функции и ответственность, а также механизм обмена информацией между государственными органами, осуществляющими валютную, денежно-кредитную, долговую и бюджетную

Отдельной проблемой в сфере государственного долга является проблема восстановления и защиты сбережений граждан Российской Федерации. Различными законами о регулировании и сохранении сбережений граждан РФ определено, что государство гарантирует восстановление и обеспечение сохранности ценности денежных сбережений. В то же время в законодательстве не закреплен порядок перевода гарантированных сбережений граждан во вкладах в Сбербанке России и организациях государственного страхования в целевые долговые обязательства, а также порядок обслуживания и погашения целевых долговых обязательств.

Экономика России страдает от недостатка инвестиций, отсутствия возможностей аккумулирования средств. Между тем эти средства есть как в России, так и за рубежом, но они не попадают в реальный сектор экономики. Острая необходимость в инвестициях, в обновлении производства обусловлена тем, что в настоящее время по самым оптимистическим оценкам, износ основных производственных фондов по стране приближается к 70%. Осуществление новых заимствований способствует образованию так называемых «пиков» платежей по погашению и обслуживанию государственного кредита.

Россия занимает девятое место в рейтинге держателей государственного долга США, по данным Министерства финансов США. В июле 2011 года США были должны РФ 3,2% всего своего госдолга, или 130,9 млрд. долларов США. Эксперты считают, что, несмотря на финансовый кризис, американские казначейские обязательства остаются одними из самых надежных, но высказываются за уменьшение вкладов в экономику США и за вложение средств в модернизацию национального производства.

Рассмотрение портфеля проектов программы государственных внешних заимствований за последние несколько лет в целом позволяет сделать вывод о том, что наблюдается значительное распыление средств по большому числу несвязанных между собой проектов. Во многом это явилось следствием того, что у России нет единой стратегии привлечения средств. Значительное отставание от первоначально утвержденных графиков реализации проектов привело к дополнительным расходам федерального бюджета по оплате комиссий за обязательства на неиспользованные суммы займов. В итоге необходимо отметить, что в настоящее время инвестиции в первую очередь должны направляться на развитие производства, вкладываться в производственные фонды и другие активы. Поэтому при реализации стратегии экономического роста Правительством должны быть созданы условия и механизмы управления, необходимые для предложения долгосрочных «дешевых денег» для развития производства и экономики в целом. Этот процесс следует проводить в рамках государственного регулирования кредитно-денежных отношений, усиления парламентского контроля за этими процессами путем придания Счетной палате РФ функций по контролю за эффективностью реализации кредитно-денежной политики.

На основании всего вышесказанного можно выделить основные проблемы государственного кредита в современной России:

— вопросы правового регулирования управления государственным долгом в настоящее время не получили полного и четкого юридического закрепления;

- недостаточная разработка законодательно установленных целей государственных заимствований;

- недостаток инвестиций;

- проблема восстановления и защиты сбережений граждан Российской Федерации.

Таким образом, можно сделать вывод, что действующие правовые нормы по вопросам управления государственным кредитом нуждаются в существенных дополнениях в связи с существующими экономическими и практическими реалиями. В связи, с чем далее необходимо рассмотреть пути совершенствования правового регулирования управления государственным кредитом и государственными заимствованиями субъектов Российской Федерации и муниципальных образований,

Кредит представляет собой финансовую категорию, т.е. входит систему финансов.

Порядок и условия кредитования в Российской Федерации регулируются главой 42 «Заем и кредит» Гражданского кодекса РФ.

Таким образом, при кредите заимодавцем выступает банк или кредитная организация, а предметом займа являются только деньги. Этим кредит отличается от ссуды или займа.

Одним из видов кредита является государственный кредит.

Объективная необходимость государственного кредита определяется действием двух факторов:

— налоговые поступления по срокам и размерам не совпадают с государственными расходами, даже если в течение финансового (бюджетного) периода они в целом сбалансированы: возникает потребность в краткосрочных заимствованиях для компенсации временной несбалансированности;

Объективная необходимость государственного кредита возникает в связи с тем, что доходы предприятий и населения по срокам и объемам не совпадают с их расходами. В результате в обществе постоянно существует определенная часть денежных средств, которые являются временно свободными.

Основные признаки понятия «государственный кредит»:

— является разновидностью экономико-финансовых отношений, урегулированных нормами права;

— материальным объектом кредитных отношений являются денежные средства;

— обязательный субъект — публичное образование в лице государства;

— правовой базой предоставления является международное право;

— реализуются только в правовой форме.

Эти особенности ставят перед системой государственного кредита очень важную и сложную задачу: качественно и количественно обосновать структуру государственных расходов за счет кредита таким образом, чтобы эти средства (прямо или, по большей мере, опосредованно) превращались в инвестиции, приводили к экономическому росту, к увеличению доходов предприятий и населения и, как следствие, к рост у налоговых поступлений. В этом случае обеспечивается реальная возможность погашения государственных заимствований за счет живых денег, в результате в выигрыше остаются все субъекты экономики.

Использование государственного кредита дает правительству один из наиболее гибких инструментов регулирования экономических и социальных процессов, поскольку:

- государственная задолженность позволяет ослабить постоянные противоречия между величиной потребностей общества и возможностями государства их удовлетворить за счет бюджетных средств;

- государственные займы, являясь источником мобилизации дополнительных ресурсов и увеличения финансовых возможностей, могут служить важным фактором ускорения темпов социально-экономического развития страны;

- финансирование посредством кредитов дополнительных государственных расходов связано с меньшими негативными последствиями как для функционирования экономики (по сравнению с использованием эмиссионных источников), так и для правящей политической элиты (позволяя избежать или отсрочить повышение налоговых ставок);

- стратегия управления государственным долгом и адекватная ей стратегия в области финансирования дефицита госбюджета выступают главными элементами, балансирующими схему бюджетной политики в целом.

Однако государственный долг является либо элементом государственного регулирования экономики, связанным с обеспечением прогрессивных сдвигов в структуре общественного производства, либо во многих случаях служит отражением кризисных процессов, протекающих в экономике, и требует принятия со стороны правительства незамедлительных стабилизационных мер.

Распределительная функция государственного кредита позволяет осуществлять формирование централизованных денежных фондов государства и их использование на принципах кредитования. Государство, выступая в качестве заемщика, обеспечивает дополнительные средства для финансирования своих расходов. В промышленно развитых странах государственные займы являются основным источником финансирования бюджетного дефицита. В современных условиях поступления от государственных займов занимают второе место после налогов в финансировании расходов бюджета. Финансирование расходов капитального характера за счет заимствованных средств в определенных пределах имеет положительное значение. Например, больница обеспечивает потребности не одного поколения, поскольку служит 30—50 лет. Разумно переложить финансирование таких объектов и на другие поколения, которые будут ими пользоваться. Такое распределение источников финансирования во времени обеспечивается путем выпуска займов на соответствующий срок, поскольку поколение, строящее больницу, несет аналогичное финансовое бремя, что и последующие поколения, за счет налогов которых погашается государственный долг.

Положительное воздействие распределительной функции государственного кредита заключается в том, что с ее помощью налоговое бремя более равномерно распределяется во времени. Налоги, которые взимаются в период финансирования расходов за счет государственного займа, не увеличиваются (что пришлось бы сделать в противном случае). Но при погашении кредита налоги взимаются не только для их уплаты, но и для погашения процентов по задолженности.

В рамках действующего бюджетного законодательства обособляются две формы бюджетного кредита:

— государственный финансовый кредит;

— государственный экспортный кредит.

Государственный финансовый кредит существенно отличается от обычного бюджетного кредита.

Так, договор обыкновенного бюджетного кредита заключается по правилам, установленным ГК РФ, тогда как на процедуру заключения договора о предоставлении государственного финансового кредита правила российского законодательства не распространяются.

Далее, к правоотношениям сторон, вытекающим из договора о предоставлении бюджетного кредита, гражданское законодательство РФ применяется, а к отношениям, связанным с государственным финансовым кредитом, — нет. Есть и иные отличия.

Результатом осуществления государственного финансового и экспортного кредитования является возникновение у Российской Федерации внешних долговых требований, к которым помимо государственных экспортных и финансовых кредитов, предоставленных Российской Федерацией, относятся также долговые требования юридических лиц — экспортеров бывшего СССР — к иностранным юридическим лицам, возникшие до 1 января 1991 г. в связи с экспортом из бывшего СССР товаров и услуг, осуществлявшимся за счет средств бюджета бывшего СССР.

Внешние долговые требования Российской Федерации формируют долг иностранных государств и иностранных юридических лиц перед Российской Федерацией.

Государственный кредит делится на виды, отражающие специфику отношений и влияния ряда факторов. Классификация государственного кредита представлена на рисунке 1. Рисунок составлен автором.

В зависимости от характеристики заемщика государственный кредит бывает централизованным и децентрализованным. В первом случае в качестве заемщика выступает Кабинет Министров и его центральный финансовый орган страны (Министерство финансов), во втором — местные органы власти (Совет депутатов). Децентрализованные займы проводятся для частичного покрытия расходов местного бюджета, а целевые займы для финансирования конкретных проектов, связанных с социально-экономическим развитием области, города, района. Местные займы обеспечиваются материальными, финансовыми и невещественными активами, находящимися в коммунальной собственности.

По месту получения кредита, государственный кредит подразделяется на внутренние и внешние займы.

В зависимости от формы и порядка оформления кредитных отношений различают: государственные облигационные и безоблигационные займы. Выпуск разного рода казначейских обязательств, векселей, кредитование центральным банком государственного бюджета (если это разрешено законом; в ряде стран, например в Дании, закон вообще запрещает государству брать какие-либо кредиты в национальном банке) — это примеры безоблигационных займов.

Признаки классификации государственного кредита

Состав заемщиков и кредиторов

Причины появления потребности государства в мобилизации средств

Место получения кредита

Форма оформления кредита

Методы привлечения денежных ресурсов

Способы возврата денежных ресурсов

Сроки погашения государством своих обязательств

Степень риска для кредитора и заемщика

Рисунок 1 – Признаки классификации государственного кредита

Облигация — ценная бумага, удостоверяющая внесение ее владельцем денежных средств и подтверждающая обязательство юридического лица, ее выпустившего, возместить ему номинальную стоимость этой ценной бумаги в предусмотренный в ней срок, с уплатой фиксированного процента (если иное не предусмотрено условиями выпуска).

Преимущественно выпускаются облигации внутренних, государственных и местных займов. Они могут быть как именными, так и на предъявителя, процентными и беспроцентными (целевыми), выигрышными, свободно обращающимися или с ограниченным кругом обращения, сберегательными, казначейскими. Выпуск облигаций может предусматривать добровольное размещение среди юридических и физических лиц, а также обязательную покупку их юридическими лицами.

Казначейские обязательства государства — вид ценных бумаг, удостоверяющих внесение их держателями денежных средств бюджет и дающих право на получение фиксированного дохода в течение срока владения ими. Размещаются на добровольной основе среди юридических и физических лиц.

Таким образом, государственный кредит является одной из форм проявления финансовых отношений на уровне государства. Он имеет существенные отличия от банковского кредита, связанные с тем, что одной из его сторон выступает государство, а цели кредитования связаны с реализацией государством его функций.

1 История развития государственного кредита

Изучение истории становления государственного кредитования в нашей стране целесообразно производить поэтапно, предполагая выделение определенных вех в развитии государственного кредита, неразрывно связанных с общей тканью истории российской государственности. Можно выделить следующие основные этапы развития государственного кредита в России:

• до середины XVIII в. — период зарождения и становления кредитного механизма в качестве инструмента финансовой политики государства;

• середина XVIII в. — октябрь 1917 г. (возникновение и развитие государственного кредита в Российской империи);

• октябрь 1917 г. — 1992 г. — эпоха советского государственного кредита;

• 1992-1999 гг. — восстановление государственно-кредитного механизма в период политических и экономических преобразований в современной России.

Каждый этап характеризуется особенностями. При этом первые два этапа эволюционно связаны между собой, в то время как третий и четвертый этап начинаются на фоне революционной перестройки всех общественных институтов страны. Сложно определить веху, свидетельствующую о переходе кредитования в России на качественно новый — государственный — уровень, однако традиционно такой вехой принято считать голландский заем Екатерины Великой 1769 г.

Второй этап истории государственного кредита связан с развитием капиталистических начал в экономике государства и укреплением государственной власти (этот этап совпадает с периодом господства абсолютной монархии в качестве формы правления). Здесь мы можем наблюдать осуществление первых внешних и внутренних займов, возникновение первых проблем, связанных с управлением государственным долгом, создание специальной управляющей и контролирующей структуры в области государственного кредита. Государственный кредит приобретает свои классические черты (долгосрочность, необеспеченность конкретными активами, опора кредиторов на авторитет государственной власти и др.). Кроме того, государственный долг неуклонно возрастал, превращаясь в серьезную экономическую и политическую проблему, решения которой не могли найти виднейшие реформаторы Российской империи.

Четвертый этап — новая история российского государственного кредита — также начинается на фоне революционных преобразований в политической и экономической жизни общества. Его особенностями являлись:

• тяжелое наследие Советского Союза в виде неоплаченных долгов;

• отказ (финансовая неспособность) бывших соседей по СССР платить по этим долгам;

• отсутствие навыков управления государственным кредитом в условиях открывшихся международных рынков заимствований;

• тяжелейшая общая экономическая ситуация; политический хаос.

В такой тяжелой обстановке Россия в определенный момент оказалась за чертой финансовой ликвидности, объявила дефолт по внутреннему и внешнему долгам, тем самым политически решив экономическую проблему и принудив внутренних и внешних кредиторов пойти на реструктуризацию нараставшего как снежный ком государственного долга.

Новейший этап истории государственного кредита в России не в последнюю очередь связан с позитивными тенденциями, наметившимися в области применения государственного кредитного механизма в бюджетной политике, о чем свидетельствует принятие впервые в российской истории БК, закрепившего правовые основы государственного кредитования.

Неудачный опыт предыдущих лет должен быть адекватно оценен и проанализирован. Экономические проблемы следует решать экономическими средствами. Для этого, безусловно, следует создать в сфере государственного кредита надлежащее правовое пространство, установив соответствующие ограничения, определив «правила игры».

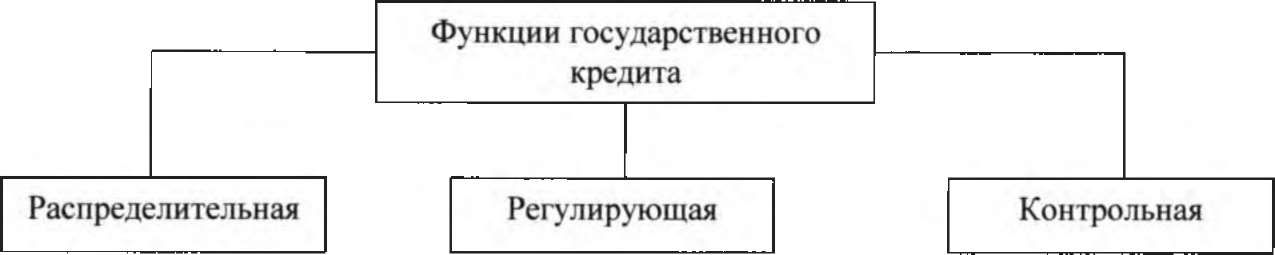

3 Функции государственного кредита

Рисунок 4. Функции государственного кредита

Положительное воздействие распределительной функции государственного кредита заключается в том, что с ее помощью налоговое бремя более равномерно распределяется во времени. Налоги, которые взимаются в период финансирования расходов за счет государственного займа, не увеличиваются. Зато потом, когда кредиты погашаются, налоги взимаются не только для их уплаты, но и для погашения процентов по задолженности.

Регулирующая функция государственного кредита заключается в том, что, вступая в кредитные отношения, государство вольно или невольно воздействует на состояние денежного обращения, уровень процентных ставок на рынке денег и капиталов, на производство и занятость. Сознательно используя государственный кредит как инструмент регулирования экономики, государство может проводить ту или иную финансовую политику.

До определенных пределов этот процесс не оказывает существенного негативного влияния на производство. В том случае, если в стране достаточно свободных капиталов, негативное воздействие будет равняться нулю до их полного поглощения.

Положительное воздействие на производство и занятость государство оказывает, предъявляя спрос на товары национального производства за счет позаимствованных за рубежом средств, выступая в качестве кредитора и гаранта. Большую роль в стимулировании развития производства и занятости играют кредиты, предоставляемые за счет бюджетов территорий или внебюджетных фондов. С их помощью обеспечивается ускоренное развитие определенных районов или необходимых направлений экономики той или иной территории.

Контрольная функция государственного кредита тесно связана с деятельностью государства и состоянием бюджета и других государственных фондов. Контроль охватывает двустороннее движение стоимости, поскольку государственно-кредитные операции совершаются на принципах возвратности и платности получения средств. Контроль за правильностью и эффективностью данных операций осуществляют как финансовые, так и кредитные уполномоченные органы.

Таким образом, нами были рассмотрены основные функции государственного кредита: распределительная, регулирующая и контрольная функции. Распределительная функция позволяет перераспределить денежные ресурсы в соответствии с потребностями экономики в целом и необходимостью поддержки какого-либо направления социально-экономической деятельности. Регулирующая функция государственного кредита выражается в том, что государство, вступая в кредитные отношения, воздействует на денежное обращение, уровень процентных ставок на рынке денег и капиталов, на производство и занятость, на заемщиков, которые обязаны обеспечить эффективность применения бюджетных ссуд. С помощью контрольной функции государственного кредита контролируется в основном целевое использование средств, сроки их возврата и своевременность уплаты процентов.

Управление государственным кредитомПравить

Управление государственным кредитом, связанное с обеспечением его деятельности в качестве заёмщика, кредитора и гаранта, является одним из направлений финансовой политики государства. Совокупность действий государства по управлению государственным кредитом включает:

- Обслуживание и погашение государственного долга;

- Выпуск и размещение новых облигационных займов:

- Поддержание вторичного рынка долговых обязательств;

- Регулирование рынка государственного кредита;

- Выработка порядка, условий и форм предоставления государством кредитов.

Целями управления государственным кредитом являются достижение экономических, социальных и политических целей, которые определяются современным состоянием социально-экономического развития страны, тенденциями и перспективами её развития.

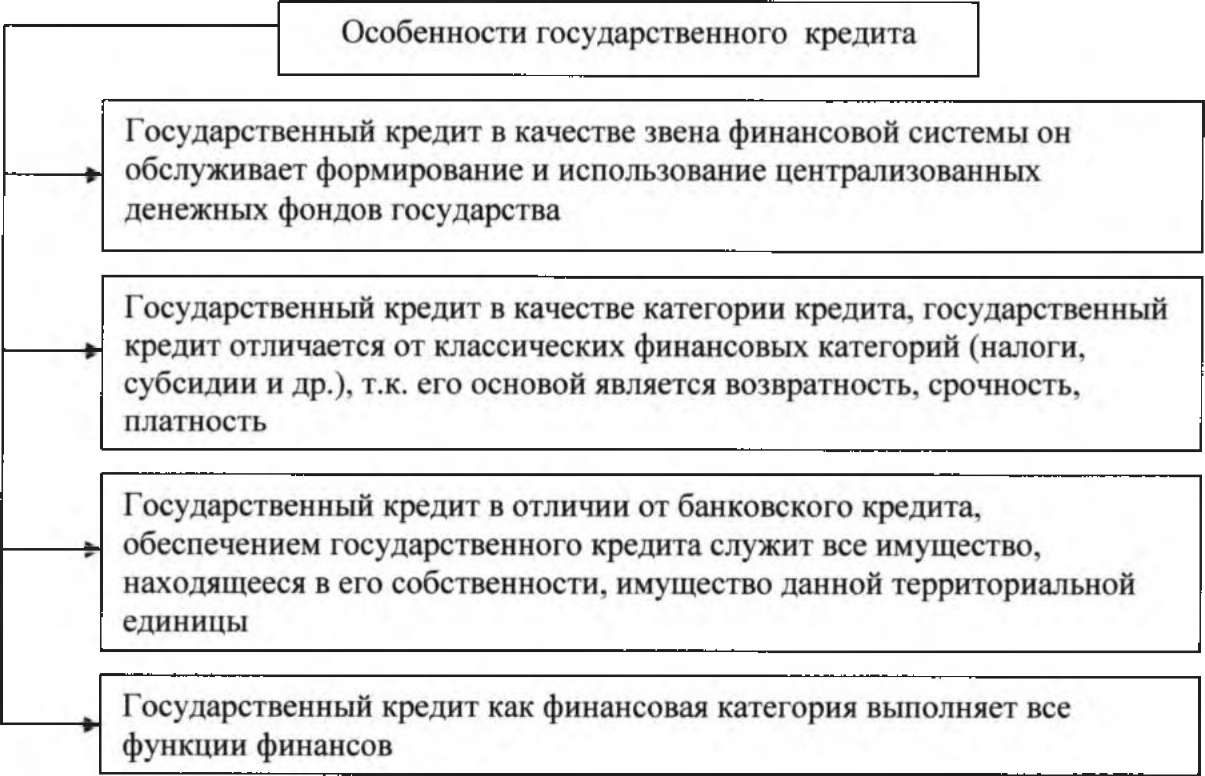

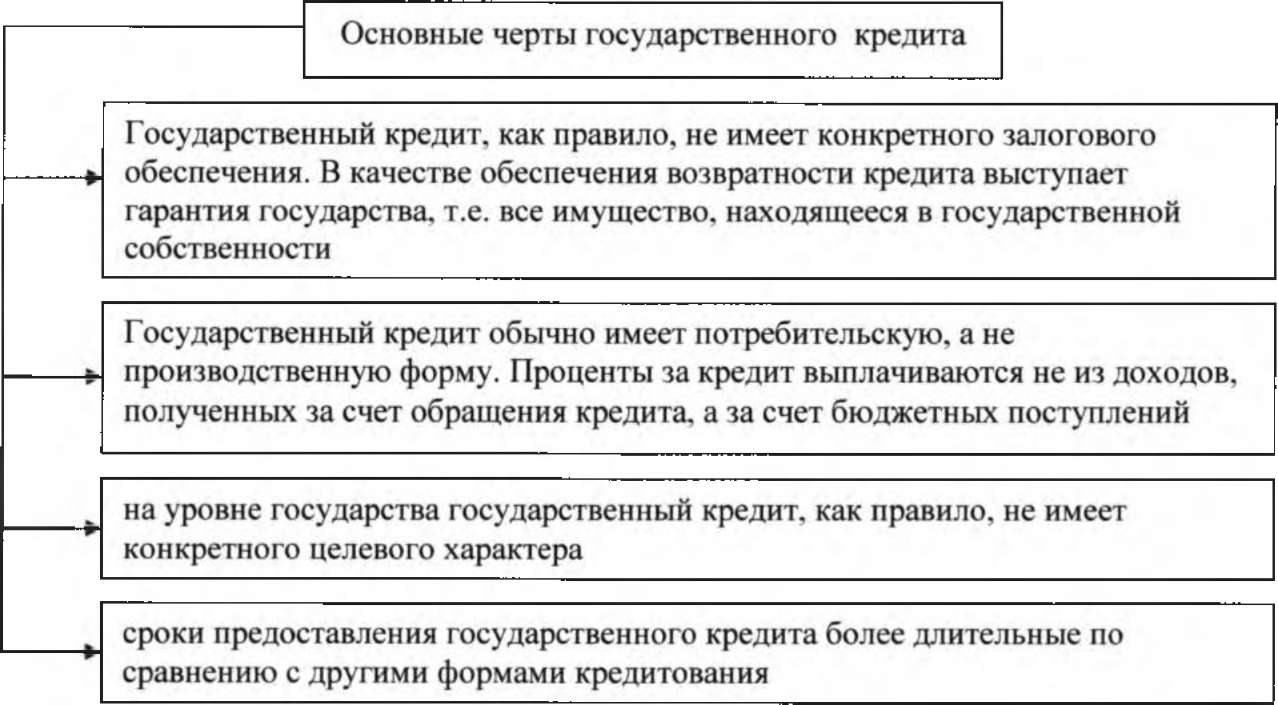

2 Понятие государственного кредита

Экономическое содержание государственных финансов неоднородно, так как отдельные обособленные звенья выполняют специфические, присущие только им функции. Одно из таких звеньев — государственный кредит.

Государственный кредит как финансово-правовая категория представляет совокупность норм финансового права, регулирующих общественные отношения, возникающие по поводу получения государством или размещения со стороны государства денежных средств, а также относительно предоставления государственных гарантий.

Рисунок 1. Формы государственного кредита

Государственные заимствования осуществляются в виде государственных займов и прямых кредитов. Государственные гарантии предоставляются по займам и кредитам, осуществляемым местными органами власти и субъектами хозяйствования. Государственные кредиты предоставляются за счет бюджетных средств субъектам хозяйствования, местным органам власти, другим государствам, международным организациям.

Рисунок 2. Особенности государственного кредита

Как форма кредита, государственный кредит имеет следующие черты (рисунок 3)

Рисунок 3. Основные черты государственного кредита

С помощью государственного кредита государство мобилизует дополнительные финансовые ресурсы для финансирования общегосударственных расходов и выполнения своих функций. Объективная необходимость использования государственного кредита объясняется противоречиями между растущими потребностями общества с возможностью их удовлетворения за счет доходов бюджета. По своей экономической природе госбюджет перераспределяет часть национального дохода станы.

Таким образом, в заключении можно сказать, что государственный кредит — это совокупность экономических отношений между государством в лице его органов власти и управления с одной стороны, и юридическими и физическими лицами, с другой, при которых государство выступает преимущественно в качестве заемщика, а также кредитора и гаранта.

Государственный кредит представляет собой уникальный раздел финансов, объединяющий в себе многие их направления, аспекты, механизмы

Во-первых, как самостоятельное звено государственной финансовой системы кредит связан с формированием и использованием централизованных денежных фондов государства (государственного бюджета и внебюджетных фондов всех уровней). Так государственные национальные финансовые интересы переплетаются с интересами частных компаний, банков, физических лиц, вложивших свои деньги, например, в долговые обязательства государства.

Во-вторых, государственный кредит связан с корпоративными финансами. Государство заимствует средства у крупных отечественных и иностранных компаний, банков в форме денежных кредитов, а также продает им свои долговые обязательства в форме ценных бумаг. Другими словами, государственный кредит превращается в государственный долг перед частными кредиторами, который составляет определенную долю их активов. Кроме того, характеристики (виды долговых инструментов, их дюрация, доходность) и тенденции рынка государственных ценных бумаг служат важными макроэкономическими индикаторами общего состояния экономики. Для финансово-кредитных институтов и нефинансовых компаний они являются надежным чувствительным ориентиром в финансовой деятельности на рынке при размещении активов для поддержания собственной ликвидности.

В-третьих, государственный кредит связан с международными финансами. Проблема внешней суверенной (т.е. государственной) задолженности уже давно переросла в мировой долговой кризис. У него есть своя история с суверенными дефолтами, конструированием новых схем реструктуризации долгов, разрешением споров между должниками и кредиторами. Кроме того, государство заимствует средства на международном уровне не только у частных инвесторов и других государств-кредиторов, а также у международных финансовых организаций. Такое кредитование следует рассматривать через призму международных валютно-финансовых отношений, а также международного кредита.

В-четвертых, государственный кредит, а точнее его результат — государственный долг в форме долговых ценных бумаг государства является инструментом проведения денежно-кредитной политики центрального банка. Посредством купли-продажи государственных долговых обязательств на вторичном рынке денежные власти соответственно увеличивают или уменьшают денежную массу в экономике, воздействуя таким образом на объем кредитных ресурсов банков.

В-пятых, операции с долговыми ценными бумагами государства составляют важный сегмент рынка ценных бумаг. На нем продаются и покупаются государственные облигации, казначейские векселя, ноты и другие обязательства, представляющие собой высоколиквидные и низкодоходные бумаги.

Особенность государственного кредита как экономических отношений проявляется также и в том, что он реализуется посредством применения различных финансово-кредитных долговых инструментов: кредиты в денежной форме, займы на фондовом рынке через эмиссию государственных ценных бумаг, выпуски еврооблигаций. Несмотря на их различия, экономическое содержание у них одно — кредитная основа, т.е. движение денежных средств на условиях возвратности, платности и срочности.

Посредством государственного кредита государство мобилизует денежные ресурсы. При этом для государственного кредита характерна двоякая роль. С одной стороны, он ориентирован на привлечение денежных средств с целью покрытия дефицита бюджета. С другой стороны, государственный кредит представляет собой отношения вторичного распределения стоимости валового общественного продукта и части национального богатства. В социальном плане государственный кредит может выступать как инструмент перераспределения финансовых ресурсов. Население через налоги оплачивает обслуживание государственного долга. К. Маркс назвал государственный кредит антиципированными (взятыми наперед) налогами. Кредиторы государства, имеющие свободные денежные средства, получают прибыль на вложенный капитал. При размещении займов на внешних рынках кредиторами являются нерезиденты, которые получают дивиденды.

При осуществлении государством заемных кредитных операций внутри страны оно обычно является заемщиком средств, а население, предприятия и организации — кредиторами. В сфере международных экономических отношений государство выступает и заемщиком, и кредитором.

Различия между фирмой-заемщиком и страной-заемщиком (между корпоративными и суверенными заемщиками) выражаются в следующем.

Во-первых, кредиторы компании имеют возможность оценить реально ее будущую платежеспособность, будущие денежные потоки. Для страны все гораздо сложнее, поскольку труднее регулировать предстоящие бюджетные расходы и сложнее предусмотреть ресурсы на выплату долга на несколько лет вперед.

Во-вторых, компания получает кредиты под конкретное обеспечение (недвижимость или другое имущество, ценные бумаги и т.д.), а страна — под обеспечение всей государственной собственностью. Гарантом платежеспособности государства по своим кредитным обязательствам выступает государственная казна, за счет имущества которой полностью и без условий обеспечивается государственный долг.

В-третьих, в отличие от частного заемщика для стран (суверенных заемщиков) ограничены законные возможности привлечения судебных органов для применения санкций к неплательщикам.

В-четвертых, при неплатежеспособности компании наиболее предпочтительным является вариант ее банкротства для последующего возмещения долгов вместо их пролонгации. При дефолте, объявленном страной-должником, наоборот, наиболее выгодной для кредиторов является реструктуризация долгов.

При реализации отношений государственного кредита государство выступает в качестве гаранта, когда оно принимает ответственность за погашение займов и выполнение других обязательств, взятых на себя физическими или юридическими лицами. Это может осуществляться для поддержания отечественных производителей в конкурентной борьбе на внешних рынках, обновления и реконструкции основных фондов отраслей экономики, роста научно-технического прогресса, повышения уровня занятости в народном хозяйстве. Государственные гарантии по долговым обязательствам эмитентов соответственно влекут за собой увеличение расходов из централизованных денежных фондов при наступлении необходимости совершать выплаты по гарантийным обязательствам.

Государственный кредит

Текущая версия страницы пока не проверялась опытными участниками и может значительно отличаться от версии, проверенной 4 декабря 2020 года; проверки требует 1 правка.

Государственный кредит — совокупность экономических отношений, складывающихся между государством, с одной стороны, и юридическими и физическими лицами, иностранными государствами, международными финансовыми организациями — с другой стороны, по поводу движения денежных средств на условиях срочности, возвратности, платности и формирования на этой основе дополнительных финансовых ресурсов участников этих отношений. В отношениях, относимых к категории государственного кредита, государство выступает в роли либо кредитора, либо заёмщика, либо гаранта.

В результате государственного кредитования страны образуется государственный долг, который характеризует экономические отношения, возникающие в связи с использованием заемных ресурсов. Долг (англ. debt — долг, задолженность) — сумма средств, которую один субъект экономической деятельности должен вернуть другому в определенное время и за определенную плату. Эта экономическая категория базируется на принципах возвратности, платности и срочности. Западная теория классифицирует задолженность, основываясь на противопоставлении так называемой общественной задолженности. В общественную задолженность включаются все виды задолженности, имеющиеся или могущие возникнуть в будущем, должником по которым выступает общественный сектор экономики, прямо или косвенно связанный с государственной властью различных уровней. Этот термин адекватен русскому термину «государственный и муниципальный долг».

Экономический климат государства прежде всего определяется состоянием государственного бюджета, то есть его профицитом, дефицитом или же сбалансированностью. Бюджет является одним из главных инструментов управления экономической ситуацией в стране. В случае дефицита мы сталкиваемся с государственным долгом.

В современном мире государственный долг характерен практически для всех стран без исключения. Использование государственного кредита объясняется необходимостью устранить противоречие между возрастающими потребностями государства в финансовых ресурсах и ограниченными возможностями получения доходов, формирующих государственный бюджет. Поэтому государство вынуждено заимствовать денежные средства как у собственного населения и различных организаций, так и у иностранных государств и субъектов международного права.

В настоящее время государственный долг не рассматривают как негативное явление, даже развитые страны не стремятся к полному его погашению. Государственный долг возникает в условиях, когда государственная расходная часть бюджета превышает ее доходную, следовательно, образуется бюджетный дефицит.

Рост государственного долга влечет за собой отрицательные экономические последствия:

-увеличение неравенства среди населения страны из-за эмиссии облигаций и накопления дохода от них у более состоятельных граждан;

— сокращение уровня национальных сбережений;

-отток капитала из страны;

— выплату процентов, осуществляемых за счет средств, привлекаемых из бюджета страны, поскольку на обслуживание долга отвлекаются средства из производственного сектора экономики, что снижает эффективность экономики страны и тормозит экономический рост;

— снижение размеров инвестиций.

Однако эта нежелательная сторона государственных заимствований может быть исключена, если государство будет вкладывать привлеченные денежные средства в объекты, приносящие доходы, за счет которых будут выплачиваться проценты и основная сумма долга.

Российская Федерация также прибегает к использованию государственного кредита, который является основой государственного долга.

Общий государственный долг РФ делится на две составляющие: внутренний долг, исполняемый в национальной валюте, и внешний долг, погашаемый в иностранной валюте.

Динамика государственного внутреннего и внешнего долга РФ

Из таблицы 1 можно заметить, что объем государственного внешнего долга за период 2015-2018 гг. уменьшился на 4528,1 млн. долл. США. Что является положительной тенденцией. Стоит отметить, что сокращение государственного внешнего долга РФ не приводит к общему сокращению государственного долга. Наибольшей долговой статьей выступает внутренний долг РФ.

Исходя из данных таблицы 1, можно сказать о том, что объем государственного внутреннего долга растет (увеличение составило на 1419,37 млрд. руб.), что является, несомненно, отрицательной тенденцией.

Также анализ показывает, что рост внутреннего долга Российской Федерации обусловлен увеличением долга по государственным гарантиям.

Помимо государственных гарантий, в структуре долга содержатся государственные ценные бумаги РФ, которые и создают государственный долг. Эти ценные бумаги предназначаются для покрытия дефицита федерального бюджета.

К государственным ценным бумагам РФ относят:

- облигации федерального займа с переменным купонным доходом (ОФЗ-ПК);

- облигации федерального займа с постоянным купонным доходом (ОФЗ-ПД);

- облигации федерального займа с амортизацией долга (ОФЗ-АД);

- государственные сберегательные облигации с постоянной процентной ставкой купонного дохода (ГСО-ППС);

- облигации федерального займа с индексируемым номиналом (ОФЗ-ИН);

- государственные сберегательные облигации с фиксированной процентной ставкой купонного дохода (ГСО-ФПС);

- облигации внутреннего облигационного займа Российской Федерации (ОВОЗ).

Структура и динамика государственного внутреннего долга в Российской Федерации, млрд. руб.

В целом, сложившаяся структура внутреннего государственного долга, выраженного в ценных бумагах, показывает, что объем задолженности по ценным бумагам занимает большую долю в объеме государственного долга. Рынок государственных ценных бумаг находится в кризисном состоянии, так как именно они занимают больший удельный вес, и соответственно с каждым годом возрастают расходы на их обслуживание. Если данная ситуация не изменит свое направление, то увелечение выпускаемых облигаций будет предназначаться для погашения их прежних выпусков, и будет происходить уменьшение привлечения чистых заимствований в федеральный бюджет.

Весьма положительным моментом является то, что основная задолженность приходится на внутренний, а не на внешний долг. Как было проанализировано нами ранее, наибольшую долю задолженности занимают государственные ценные бумаги, то есть государство погашает задолженность за счет выпуска различных долговых ценных бумаг, но рано или поздно заимствования выходят за рамки возможностей государства.

За последние 4 года государственный долг России начинает медленно снижаться (за счёт сокращения внешнего долга), и если данная тенденция будет доминировать, то в ближайшем будущем это может привести к хорошим экономическим последствиям.

Проблема управления государственным долгом находится постоянно в центре внимания Правительства РФ. Ее решение определяет состояние федерального бюджета, золотовалютных резервов, стабильность национальной валюты, уровень процентных ставок, инфляции, инвестиционный климат.

Для обеспечения эффективности управления государственным долгом предлагаются следующие меры:

-развитие инвестиционного рынка как источника покрытия дефицита бюджета;

-использование заимствованных средств с максимальной эффективностью;

-сохранение величины государственного долга на уровне, безопасном для экономики;

-нейтрализация нежелательных последствий долга.

Таким образом, управление государственным долгом является важным аспектом, который оказывает влияние на состояние государства. Одной из причин роста государственного долга является дефицит государственного бюджета, одним из источников покрытия дефицита бюджета выступает внутренний и внешний государственный долг.